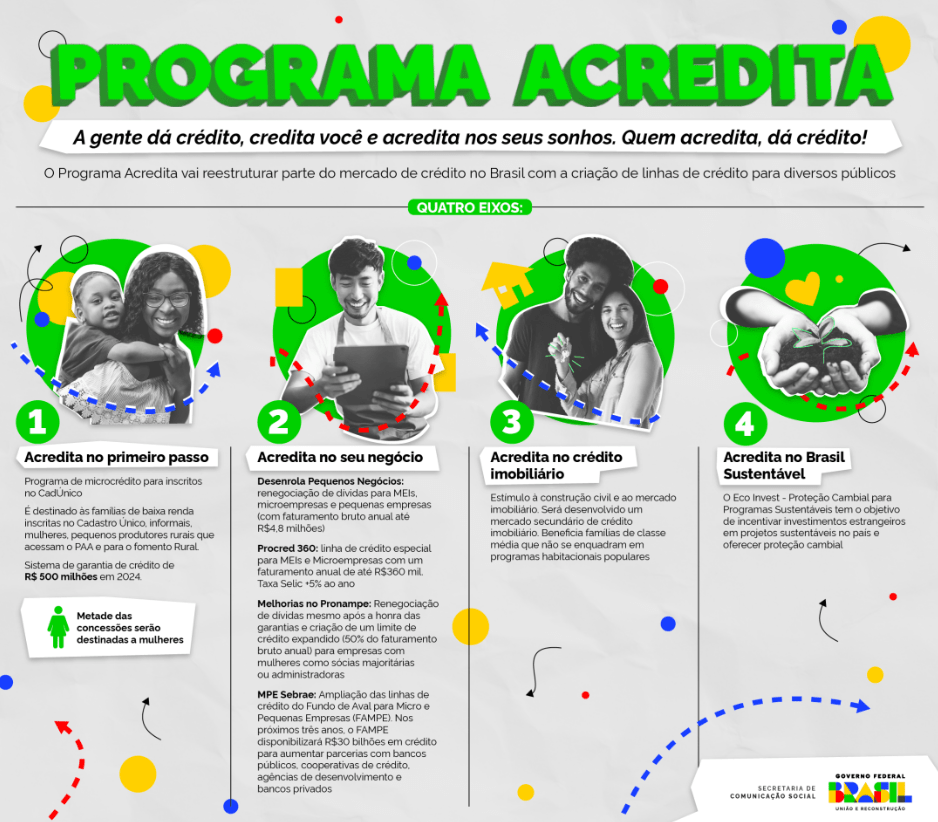

Entenda o Programa Acredita, que pretende ampliar acesso ao crédito

Com o potencial de destravar até R$ 30 bilhões em crédito, o Programa Acredita, lançado nesta segunda-feira (22), pretende incentivar investimentos, criar empregos e melhorar o desenvolvimento econômico.

O programa baseia-se em quatro eixos. O primeiro, chamado de Acredita no Primeiro Passo, representa um programa de microcrédito para inscritos no Cadastro Único para Programas Sociais do Governo Federal (CadÚnico). Voltado aos negócios de pequeno porte, o segundo eixo se chama Acredita no Seu Negócio, e terá uma versão do Desenrola, programa de renegociação de dívidas para micro e pequenas empresas e um programa de crédito para esse público.

O terceiro eixo visa a criação de um mercado secundário (mercado de troca de ativos) para o crédito imobiliário. Chamado de Eco Invest Brasil, o quarto eixo pretende criar um programa de proteção cambial para investimentos verdes para atrair investimentos internacionais em projetos sustentáveis no Brasil.A maior parte dos recursos para o programa virá do Fundo Garantidor de Operações (FGO). Formado com recursos do Tesouro Nacional, o FGO cobriu eventuais calotes de quem aderiu à renegociação da Faixa 2 do Desenrola. Outra parte virá da Empresa Gestora de Ativos (Emgea), que usará recursos próprios para estimular o crédito imobiliário.

O efeito para o Orçamento federal será pequeno e constará de renúncias fiscais, quantia que o governo deixará de arrecadar em tributos. O impacto está previsto em R$ 18 milhões para 2025, R$ 3 milhões em 2026 e nenhum em 2027.

Confira as principais medidas do Programa Acredita:

Desenrola Pequenos Negócios

– Versão do Programa Desenrola Brasil destinada à renegociação de dívidas de MEI e de micro e pequenas empresas;

– Inicialmente anunciado para o primeiro trimestre, a iniciativa foi lançada com um mês de atraso;

– Dívidas inadimplentes com o Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (Pronampe) renegociadas até o fim de 2024 poderá ser contabilizada como crédito presumido dos bancos de 2025 a 2029. Os créditos presumidos são uma espécie de incentivo do governo concedido às instituições financeiras;

– Programa entrará em vigor assim que a medida provisória for publicada, nesta terça-feira (23).

Crédito a MEI, micro e pequenos empresários

• Linha ProCred 360:

– Destinada a MEI e a micro e pequenas empresas com faturamento anual de até R$ 360 mil;

– Juros fixados em Selic (juros básicos da economia), mais 5% ao ano;

– Pagamento de juros no período de carência, antes do pagamento da primeira parcela;

– Início dos empréstimos em 60 dias.

• Desconto no Peac:

– Redução de 20% do Encargo por Concessão de Garantia (ECG), dentro do Peac;

– Válido para empresas de até médio porte, com faturamento de R$ 300 milhões por ano;

– Limite expandido no valor máximo dos empréstimos, de 50% do faturamento bruto anual, para empresas com Selo Mulher Emprega Mais, que tenham mulheres como sócias majoritárias ou sócias administradoras.

Renegociação no Pronampe

– Empresas inadimplentes com Pronampe podem renegociar dívidas com os bancos, mesmo após a honra das garantias, quando instituições tomam bens dados para cobrir inadimplências

Sebrae

– Capitalização do Fundo de Aval para a Micro e Pequena Empresa (Fampe) pelo Sebrae, que alcançou R$ 2 bilhões em patrimônio líquido;

– Aumento das linhas de crédito, previsão de conceder até R$ 30 bilhões nos próximos três anos.

Crédito imobiliário

– Criada para gerir ativos podres de bancos que quebraram na década de 1990, a Emgea usará cerca de R$ 10 bilhões dos próprios ativos para securitizar (converter papéis) no mercado de crédito imobiliário;

– Emgea poderá adquirir créditos imobiliários para incorporar em sua carteira ou vender no mercado, assim como títulos de valores mobiliários;

– Medida pretende fortalecer mercado secundário (troca de papéis) de crédito no setor;

– Tesouro Nacional não fará aporte à Emgea. Toda a operação será feita com recursos próprios da empresa.

Fundo Garantidor de Operações

– R$ 4 bilhões do Fundo Garantidor de Operações (FGO) para o Procred 360;

– R$ 3 bilhões do FGO para a renegociação do Pronampe;

– R$ 1 bilhão do FGO para linha Acredita no Primeiro Passo, de microcrédito a inscritos no CadÚnico.

Projetos sustentáveis

– Lançamento do Eco Invest Brasil, Proteção Cambial para Investimentos Verdes (PTE), em parceria com o Banco Interamericano de Desenvolvimento (BID) e o Banco Central;

– Alavancagem de recursos já disponíveis no país: investimentos em reais poderão ser atrelados ao dólar, garantindo dinheiro em moeda nacional para os investidores em caso de desvalorização do real;

– PTE busca reduzir custo de proteção cambial para projetos com prazo acima de dez anos;

– Linhas de crédito a custo competitivo para financiar parcialmente projetos de investimentos alinhados à transformação ecológica que usem recursos estrangeiros;

– Programa não se propõe a interferir no mercado de câmbio;

– Público alvo: investidores estrangeiros, as empresas de projetos sustentáveis, o mercado financeiro e as entidades governamentais envolvidas em sustentabilidade.

Midia NAS

Midia NAS